最後更新時間: 2025 年 04 月 26 日

Hi~ 我是 Raymond,你可能常聽到大家說要建立「被動收入」,也就是打造一個即使你不工作,也會有收入進來的系統,如果有一天你的「被動收入」超過你的支出,你就財富自由,不用被工作綁住了!

我也認同這樣的觀念,巴菲特說過:「如果沒辦法在睡覺時也能賺錢,你就會工作到死掉的那一天」,只是創造被動收入的方式有很多種,而台灣人普遍推薦的是「高股息 ETF」

高股息 ETF 確實可以為你帶來被動收入,但這個被動收入可能跟你想的不一樣,也不一定是你創造被動收入最好的選擇,下面我們就來看看高股息 ETF 到底是個什麼樣的東西

(此篇文章需要先了解股利、除權息等基本名詞,可先參考:什麼是股利?除權、除息、填息、殖利率、還原股價,1 篇文章讓你看懂)

高股息 ETF 是什麼

高股息 ETF,就是將你投入的資金分散買進多個殖利率很高的公司

例如你投入 100 萬,當你買進高股息 ETF 後,你的資金可能就被分成 50 等份,每份 2 萬元,買進台灣 50 家殖利率最高的公司

如果這些公司的殖利率平均起來是 5%,那你就可以拿到 100 萬 x 5% = 5 萬的股利

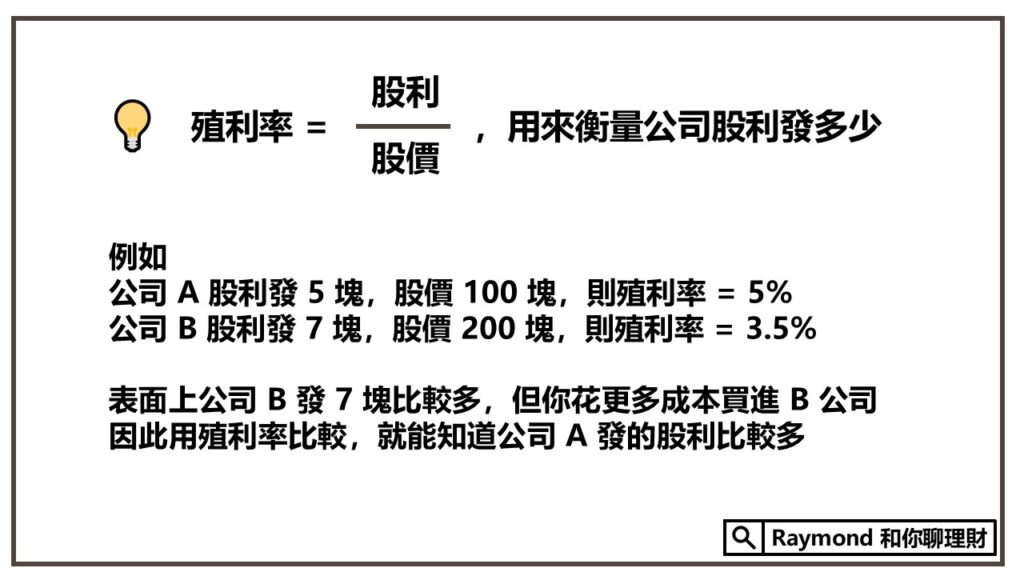

那究竟多少的殖利率才算「高」呢?

這問題其實沒有被定義過,不過你可以拿其他金融商品來做比較,例如我買債券,就有 4% 的報酬率,那我買高股息 ETF 的殖利率至少要 4% 以上吧,可能要 5%~6%,不然報酬率差不多的話,我就買債券就好了,風險還比較低

所以在台灣的高股息 ETF,通常是指殖利率 > 5% 的 ETF,最具代表性的,則是元大高股息 0056,是目前台灣成立最久的高股息 ETF

高股息 ETF 的迷思

近幾年,台灣發了大量的高股息 ETF,而台灣人也是一股腦地瘋狂買進

例如

國泰永續高股息 00878 有 150 萬人持有

元大高股息 0056 有 120 萬人持有

群益台灣精選高股息 00919 有 100 萬人持有

加總起來可能超過 200 萬人以上,也就是台灣每 10 個人就有一人持有高股息

但真的每個人都了解高股息嗎?據我所知,有很多人都是在似是而非的觀念裡,被業務、親友、理專說一說,套一些話術,就買了

這篇文章就是希望幫你破解話術,如果你看完,覺得還是想買,當然沒問題,至少你是帶著正確的觀念,了解自己在買什麼商品,而不是用錯誤的角度再做投資

接下來,我們就來討論 4 項最常見的迷思

1. 殖利率 = 報酬率?

2. 月月配就像收房租?

3. 漲是多賺,跌也可以領股利?

4. 殖利率越高越好?

高股息 ETF 迷思 1:殖利率 = 報酬率?

最多人有的迷思就是,我拿到的股利就等於我的收入

今天我花 10 萬塊買 1 張 100 塊,6% 殖利率的高股息 ETF,就能拿到 6000 塊的現金股利,這 6000 塊就是我的收入

報酬率 = 收入/成本 = 6000/100000 = 6%

這觀念是有問題的,因為

1. 不確定是否會填息,沒填息就只是左手換右手

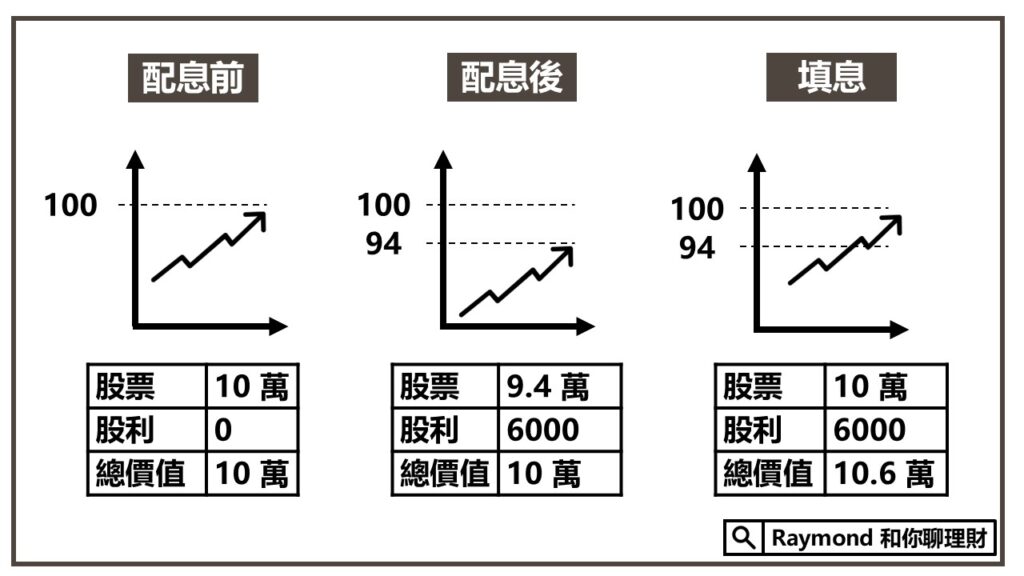

在發股利之前,股價是 100 塊(相當於 10 萬塊本金),總價值是 10 萬塊

發股利之後,你會拿到 6000 塊現金,股價則會掉到 94 塊(相當於 94000 塊本金),總價值一樣還是 10 萬塊

所以實際上,你的資產是沒有變多的,除非股價回到 100 塊(稱為填息)

這樣總價值 = 股價 100 塊(相當於 10 萬塊本金) + 6000 塊現金 = 10.6 萬

那這 6000 塊才真的是你「多賺」的

但真的 100% 會填息嗎?其實是不一定的,例如復華台灣科技優息 00929,配息後已經多次沒有填息

以 2024/6/20 來看

配息之前,股價是 21.52,如果你直接賣掉,可以拿到 21520 元

配息之後,你拿到 0.2,也就是 200 元的股利,股價跌到 21.32

但後來,不但沒有填息,反而繼續下跌到 21.23,也就是賣掉的話可以拿到 21230 元

200 + 21230 = 21430,低於原本的 21520 元

代表你拿完配息後,錢不但沒有變多,反而少了 100 塊左右

2. 若持有糟糕公司,股利無法彌補股價下跌虧損

除了是否會填息的問題以外,本金也會變動

許多人會將「存錢」的概念帶入高股息 ETF,以為同樣是存錢,同樣安全,但報酬率比較好,卻忘記你存在銀行的本金是不會變動的

高股息 ETF 說穿了,其實就是一籃子的股票,如果這籃子裡都是糟糕的股票,也是會下跌的,所以本金是有可能虧損

以今年討論度很高的元大台灣價值高息 00940 來說,如果你在一開始用 10 元認購,今天(11/19)的價格為 9.52 元,因此你的本金已經虧損 4.8%,就算你將配到的息 0.24 元加回去,9.52 +0.24 = 9.76,你仍然虧損 2.4%

又或是台新永續高息中小 00936,最底下可看到 2024/4/17 配息前股價是 17.63,今天(11/19) 的價格為 15.75

雖然表面上中間配息之後都有填息,但實際計算一下,15.75 + 年股利 1.05 = 16.8

你原本有 17630 塊,經過半年來多次配息後,總價值剩下 16800,實際上是虧損 4.7%

類似的例子還有像是,中信成長高股息 00934、群益科技高息成長 00946 …等等不勝枚舉,所以一定要記得,配息不等於獲利,殖利率也不等於報酬率

高股息 ETF 迷思 2:月月配就像收房租

台灣人很喜歡配息,發行 ETF 的機構也知道這一點,不但發行高股息 ETF,為了讓投資者更有拿到配息的感覺,因此還發行了「月月配」的高股息 ETF

你可能有聽過「買進月月配的高股息 ETF,就像收房租一樣,每個月都能收一次,很穩定」之類的話,但實際上這句話完全是錯誤的引導!

通常大部分的公司都是在 6 月到 8 月除權息,會把這一年的獲利分配一部份給股東,也就是說發行機構可能早在 8 月就已經拿到全部的股利,卻分 12 個月給你,因此表面上是讓你有穩定配息的感覺,實際上卻是拖欠早就應該給你的錢

正確的說法應該是

你辛苦工作一年,準備領 120 萬年終獎金,這時候老闆說:「為了讓你有加薪的感覺,我延後分 12 個月給你,每個月給你 10 萬」

如果你會覺得這是沒良心的老闆,拖欠你的年終獎金,那麼月月配的高股息其實是一模一樣的,你本來可以拿到這 120 萬,找個定存 2% 的地方也好,你還可以多賺 24000 塊,但現在錢被扣住,還假藉為你好的名義延後給你

所以下次聽到類似的話術,一定要馬上聯想到公司找藉口拖欠你的薪資,不要再被騙了!

高股息 ETF 迷思 3:漲是多賺,跌也可以領股利

當別人在推薦你買高股息 ETF 時,可能會說「如果上漲了,你就當作是多賺的,跌了你也不用怕,可以領股利,慢慢地你的成本就會越來越低,最後變 0 成本,是一個進可攻,退可守的商品。」

這句話乍聽之下是對的,但如果我說,有一個商品可以讓你更加速回本,那不是更好嗎?

回本換個說法就是翻倍

0050 年化報酬率為 10.71%,大約 6.8 年翻倍

0056 年化報酬率 8.41%,大約 8.6 年翻倍

所以我們已經知道,0050 漲得比 0056 多(後面有報酬率比較)

回本速度,如果持有 0050,你回本的速度會比 0056 快 2 年左右

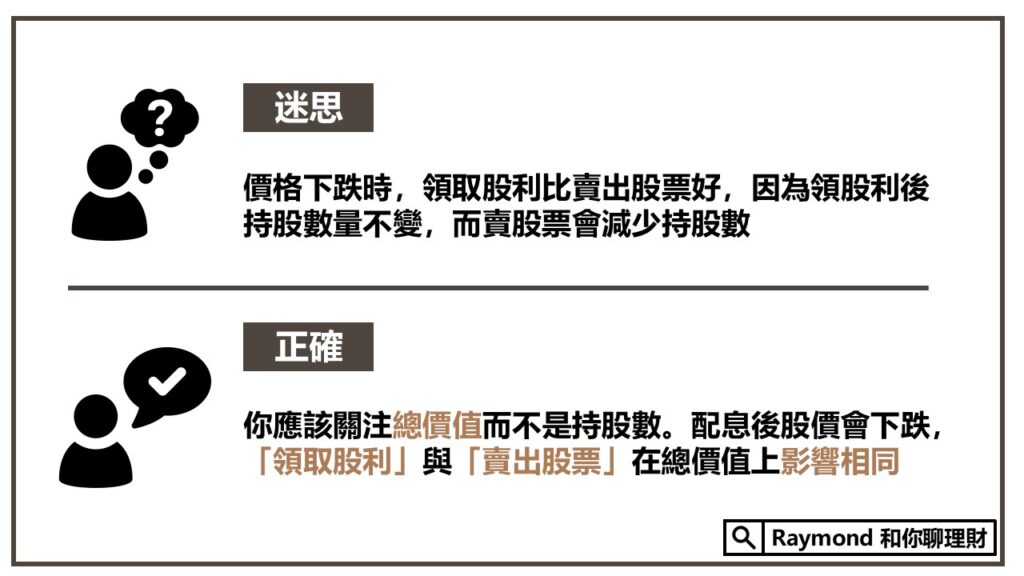

「那下跌怎麼辦?0056 會配息給我,但 0050 沒配這麼多啊,我如果要用錢,就要賣股,會減少我的持股數量耶!」

這是錯誤的觀念,正確的角度其實應該要用「總價值」而不是「總股數」來看

假設在 1/1,0050 和 0056 的股價皆為 100 塊

A 先生持有 10 張 0050,總價值為 100 萬

B 先生持有 10 張 0056,總價值為 100 萬

6/1 大跌,2 者皆跌到 80 塊

A 先生持有 10 張 0050,總價值為 80 萬

B 先生持有 10 張 0056,總價值為 80 萬

接著他們剛好都要用錢,要用 8 萬塊

0056 剛好這時候配息,1 張配 8 塊,股價掉到 72 塊

0050 則沒有配息,股價仍然是 80 塊

因此

A 先生賣了 1 張 0050,拿到 8 萬塊現金,剩下 9 張 0050 的股票,股票價值為 72 萬

B 先生不用買股票,因此他配息就拿到 8 萬塊(10 張 x 8000 塊/張)的現金股利,現在他還持有 10 張 0056,股票價值為 72 萬

A 的總價值 = 8 萬塊現金 + 股票價值 72 萬 = 80 萬

B 的總價值 = 8 萬塊現金股利 + 股票價值 72 萬 = 80 萬

咦?怎麼算到後面 2 個人的資產是一樣的?

原本想像中,A 因為股數變少(10 張 → 9 張),所以應該會比較吃虧呀?

這就是因為你用了「總股數」的思維去思考,並且忘記「配息後,股價會下跌」才會陷入這個迷思

這就像在說,1 張 100 塊和 10 個 10 塊錢,因為 100 塊只有 1 張,但 10 元有 10 個,數量比較多,所以 10 個 10 元 > 1 張 100 塊,這個想法很明顯是錯誤的

所以請記住,一定要用「總價值」去思考,「配息拿到的錢」跟「賣股拿錢」是一樣的意思,這跟漲跌沒有關係

高股息 ETF 迷思 4:殖利率越高越好

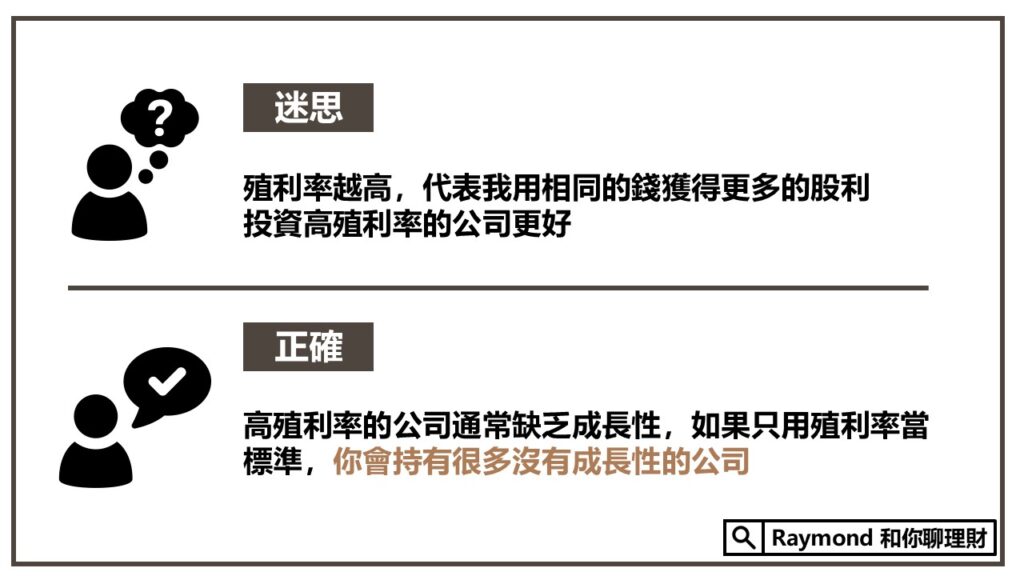

前面說過,殖利率 = 股利/股價,所以如果「殖利率越高,就代表我用相同的錢,獲得更多的股利,這樣不是更好嗎?」

這個問題可以換個角度想:為什麼公司願意發這麼多股利給你?

假設你今天經營一家麵店,研發出一個獨家醬料,拿給客人吃之後大受歡迎,你也因此賺了一些錢

然後呢?你現在有 2 個選項

1. 將賺到的錢分給股東

2. 將賺到的錢去開分店,擴大規模經營

在正常的老闆思維下,都會選擇第 2 個選項,你的東西這麼好,應該趕快去搶市占,好好賺一波才對

所以回到公司發股利的問題,也是一樣的

一家真的有在成長的公司,應該會盡量將賺到的錢拿去再投資,擴大規模或是研發更新的技術,避免對手追上來

反過來說,將賺到的錢大部分給股東,很有可能就是他的市場已經很穩定,沒有什麼進步空間了,留在公司也不知道要做什麼,不如就發給股東吧

所以如果只用殖利率當成標準,你可能會持有很多沒有成長性的公司

高股息 ETF(0056) VS 市值型 ETF(0050) 比較

你可能會說,Raymond 為什麼你都拿很差的 ETF 來說,那 0056 呢?如果投資人長期持有,應該也有賺錢呀!

你說的沒錯,確實不是所有高股息 ETF 都是賠錢,0056 長期持有會賺錢也沒錯

但賺錢這件事,還要看報酬率是否夠好,畢竟定存長期也是賺錢,但報酬率很低,所以不會被當成主要的資產來做配置

那一個報酬率夠不夠好,公認的做法就是將市值型 ETF 來當成衡量標準

所以下面我們來討論

1. 年化報酬率:0050 VS 0056(股息再投入)

2. 0050 VS 0056(股息不投入)

3. 延伸討論:配息再投入,可以買更多張,領更多股利?

4. 高股息 ETF 可以當防守型資產?風險比較:0050 VS 0056

年化報酬率:0050 VS 0056(股息再投入)

0050 的發行日是 2003/6/30

0056 的發行日是 2007/12/26

因此我們就以比較晚的 0056 的發行日為基準,來比較看看從 2007~2024,這 17 年來,哪一個會讓你賺比較多

假設你每次拿到配息,都會再買入,經過回測後

0050 的年化報酬率是 10.71%,總報酬率是 458.94%,如果一開始你投入 100 萬,你現在會有 558.94 萬

0056 的年化報酬率是 8.41%,總報酬率是 292.17%,如果一開始你投入 100 萬,你現在只會有 392.17 萬,中間的差距多達 167 萬

你可能覺得 10.71% 和 8.41%,也不過差距 2.3% 而已,好像沒有很多

那如果以一個人 30 歲存下 100 萬開始,計算到 65 歲退休,在長達 35 年的複利下,這個差異會有多少呢

如果買 0050,到了 65 歲會有 3520 萬可用

但如果買 0056,到了 65 歲只會有 1688 萬可用

一個選擇,竟然就讓你少賺 1800 萬,差距高達一倍多,可見即使是 2.3% 這麼微小的差異,在長期複利下,也會造成極大的影響

年化報酬率:0050 VS 0056(股息不投入)

如果股息沒有投入的話,差異會更明顯

0050 的年化報酬率還有 7.14%,0056 的年化報酬率只剩 2.32%,差不多跟通膨打平而已

我知道你會說:「我當然知道,如果不把股息再投入,績效會很糟糕啊。」

有趣的是,買高股息 ETF 的邏輯,往往是因為想拿股息來花,而不是以再投入為目的。

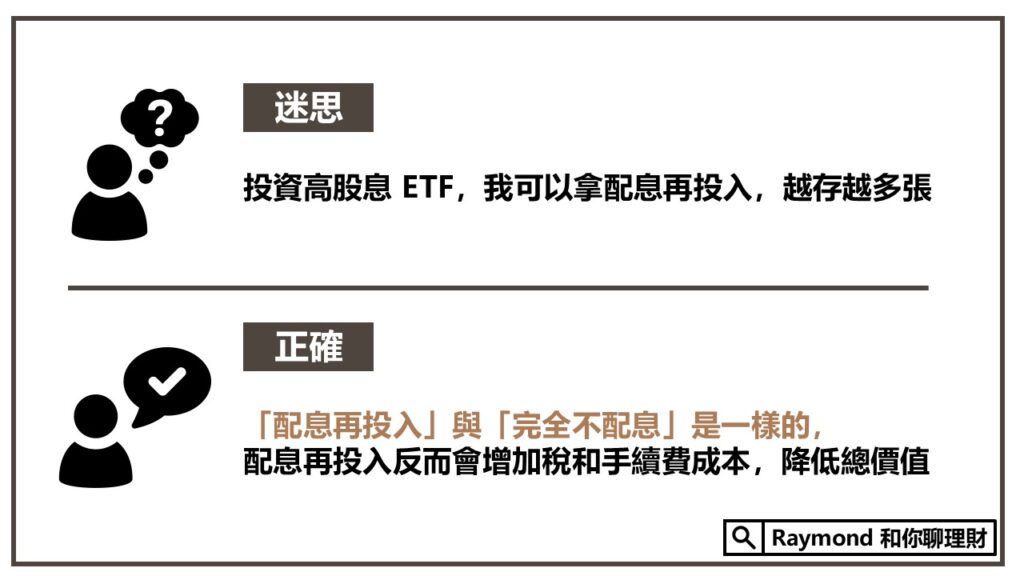

畢竟,如果你打算把股息再投入,那其實一開始選不配息的 ETF 會更划算。

什麼意思呢?我舉個簡單的例子

假設今天 0056 股價為 110 塊,你持有 1 張,然後配息 10 塊

配息前

總價值 = 股價 110 塊的 0056 = 11 萬

配息後,股價從 110 → 100 塊

總價值 = 1 萬塊現金股利 + 股價 100 塊的 0056 = 11 萬

這時候,你把拿到的現金股利 1 萬塊,拿去買 0.1 張的 0056

所以你現在持有 1.1 張的 0056

跟前面一樣的問題,數量看起來從 1 張 → 1.1 張,但其實總價值還是 11 萬

而且就實務來說,你收到配息後再投入,會產生很多費用

例如股利所得稅、二代健保、交易手續費,你拿的配息越多,這些費用就越高,最後總價值一定低於 11 萬

所以才會說,如果股息要再投入,那其實選配息低的 ETF 更好

配息再投入,可以買更多張,領更多股利?

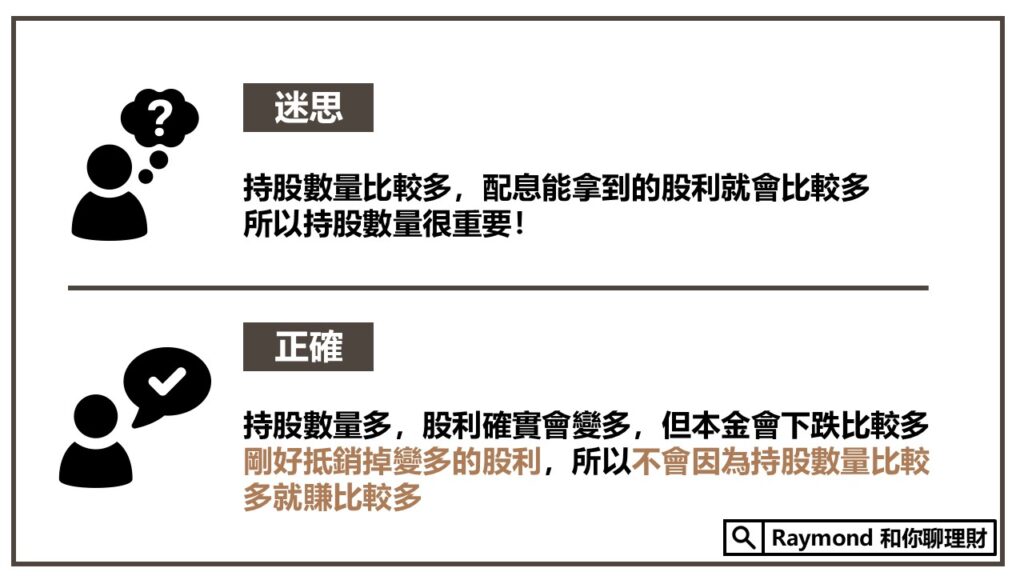

這時候你可能會說,「但股息再投入,我可以買更多張,1.1 張拿到的股利一定比 1 張還要多啊,所以持股數量還是很重要!」

其實不只你會這樣說,很多業務、KOL 也都是拿這點推廣高股息 ETF,OK,那我們就繼續算下去

以剛剛的例子來說,分 2 個情境

1. 不配息,那 0056 就還是維持 110 塊,持股數量為 1 張,總價值 11 萬 — 暫稱為 0056A

2. 配息再投入,那 0056 從 110 跌到 100 塊,持股數量從 1 張變成 1.1 張,總價值 11 萬 — 暫稱為 0056B

現在 0056A 和 0056B 都配息 10 塊

0056A 的股價從 110 塊跌到 100 塊,你拿到 1 萬塊的股利(1 萬 x 1 張)

總價值 = 10 萬的本金(100 塊 x 1 張)+ 1 萬塊的股利 = 11 萬

0056B 的股價從 100 塊跌到 90 塊,你拿到 1.1 萬的股利(1 萬 x 1.1 張)

總價值 = 9.9 萬的本金(90 塊 x 1.1 張)+ 1.1 萬塊的股利 = 11 萬

你會發現,股利確實變多了,從 1 萬 → 1.1 萬,但本金也減少比較多,從 11 萬 → 9.9 萬,剛好抵銷掉變多的股利,所以總價值還是一模一樣的,你不會因為持股數量比較多就賺比較多

原因是,股價會因為配息所以 1 張跌 10 塊,0056B 因為你多持有 0.1 張,所以下跌時本金減少比較多

所以之後,你若聽到投資達人或銷售業務說:「配息是為了讓你越買越多張」時,你就可以從「總價值」而不是「總張數」的角度來破解話術

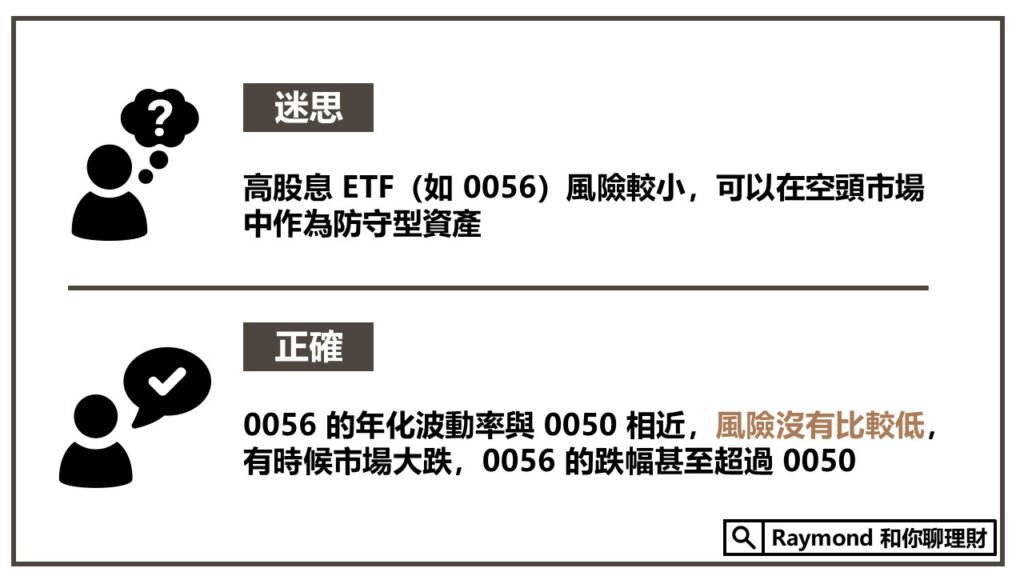

高股息 ETF 可以當防守型資產?風險比較:0050 VS 0056

「雖然 0050 的報酬率比較高,但 0056 風險比較小,在空頭的時候我可以持有 0056 當作防守型資產」

真的是這樣嗎?我們來看看數據

一般衡量金融商品的風險,我們會用「波動率」來看

像是定存就非常安全,因為他完全沒有波動,但期貨就相對高風險,因為它會讓你的資產有很大的波動

那 0050 和 0056 的波動率表現如何呢?

可以看到 0056 的年化波動率其實跟 0050 差不多,也就是他的風險沒有比較低,甚至有時候市場大跌,0056 還跌得比 0050 還多

除此之外,這句話還有個盲點,就是如果你真的能準確預知空頭要來了,那賣光股票持有現金不是更好嗎,但我們之所以長期持有,就是因為我們不會預測,往往是大跌一段才知道空頭來了

所以把 0056 當防守型資產,這個想法不太正確,與其糾結於防守型資產,不如專注在更好的資產配置,因為真正能抵禦市場波動的,是理性的策略和長期的耐心,而不是某檔標的是否抗跌

結論:買高股息 ETF 是放棄你的優勢和擴大你的劣勢

那麼回到最一開始的問題,年輕人該買高股息 ETF 嗎?

我的想法是不推薦,因為年輕人有 2 大優勢

1. 離退休時間長

2. 支出負擔低

這 2 個都是讓複利發揮最大效用的優勢

那年輕人的劣勢是什麼:本金小

所以當你為了配息,而買年化報酬率較低的高股息 ETF,就會大幅降低了複利的效果,同時因為本金小,其實也拿不到多少配息

簡單來說,你放棄自己的優勢,並放大了自己的劣勢

除此之外,你也可以想想,在你「目前的人生階段」,真的需要追求這麼多的現金流嗎?

因為你目前可能還沒進入上有老下有小,這個最花錢的階段,那你拿到這些現金流,很可能只是用掉而已,嚴重打斷複利的效果,就像我們前面說的,股息沒投入,0056 的年化報酬率才 2% 多而已

很多時候我們想買高股息 ETF,只是因為你看到別人宣稱自己擁有「穩定的股息收入」、為自己「加薪」等等,但實際上,如果你選擇市值型 ETF 並持續累積,複利效果會讓你的被動收入成長得更快,只是因為你沒賣掉,所以沒有那種「落袋為安」的感覺而已

但其實讓錢一直留在市場上成長,才能真正讓你更快財富自由,而當你真的需要用錢時,也可以直接「賣股領錢」,這跟「領股利」是一模一樣的

這些都是你在買高股息 ETF時,應該好好思考的關鍵點

Raymond 和你聊理財 – 小互動

這篇文章其實花了我不少時間研究、查資料和思考,最後再努力轉化成一般人也能看得懂的文章

因為我真的看到太多投資達人或銷售業務,帶著似是而非的觀念,可能是刻意,也可能是真的不懂,去引導投資人將資金放在比較差(同時,管理費也比較高)的商品上,因此寫了這篇文破解這些話術

如果你覺得這篇文一些計算的地方,你有點看不懂,推薦你自己拿紙筆,花個 5 分鐘算一下,5 分鐘就能讓你的退休金多 1800 萬,應該很值得吧 XD

(忘記 1800 萬怎麼來的?看這裡:0050 和 0056 35 年複利差異)

就像我前面說的,如果你看完後還是決定買高股息 ETF,也完全沒問題,畢竟每個人都是為自己的投資負責,重要的是,你是帶著正確的觀念,清楚知道自己在做什麼,評估後才做出投資決策

最後,如果你看完這篇文有學到什麼,或是你還聽過高股息 ETF 什麼說法(話術),都歡迎留言哦!